企业通过债券融资可以优化资金结构,提高财务稳健性。债券融资作为企业筹集资金的一种重要方式,能够为企业提供稳定的资金来源,降低财务风险。通过合理发行债券,企业可以调整负债比例,优化资本配置,降低融资成本,提高资金利用效率。债券融资也有助于企业扩大规模,增强市场竞争力。企业应合理规划和利用债券融资,以实现资金结构的优化和企业持续发展。

本文目录导读:

随着市场经济的发展,企业面临的竞争压力日益增大,资金结构的优化成为企业持续发展的重要手段,债券融资作为企业筹集资金的重要方式之一,不仅可以为企业提供稳定的资金来源,还有助于优化企业的资金结构,本文将从债券融资的角度出发,探讨企业如何通过债券融资优化资金结构。

债券融资概述

债券融资是指企业通过发行债券来筹集资金的一种融资方式,债券是一种债务工具,企业发行债券即承诺在一定期限内按照约定的利率向投资者支付利息,并在到期时偿还本金,债券融资具有资金成本低、融资期限长、市场广阔等优点。

企业资金结构优化的重要性

资金结构是指企业各种资金来源的构成及其比例关系,合理的资金结构有助于降低企业的融资成本,提高企业的市场竞争力,企业需要通过多种方式优化资金结构,以实现企业的可持续发展。

债券融资在资金结构优化中的应用

1、降低融资成本

企业通过债券融资可以获得较低成本的资金,相比于股权融资,债券融资的利息支出具有税收抵扣的优势,可以降低企业的综合税负,债券市场具有竞争性和透明性,企业可以通过市场化方式确定合理的债券利率,从而降低融资成本。

2、拓展融资渠道

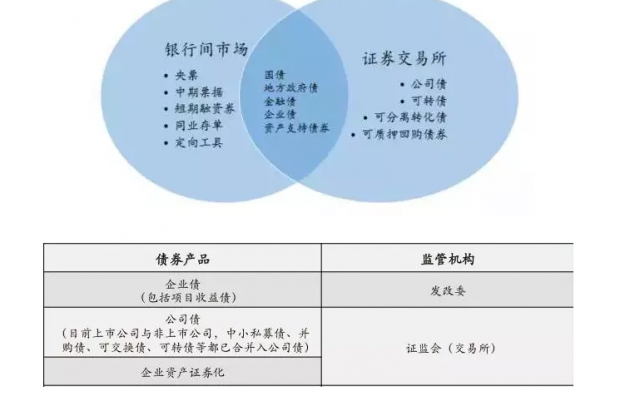

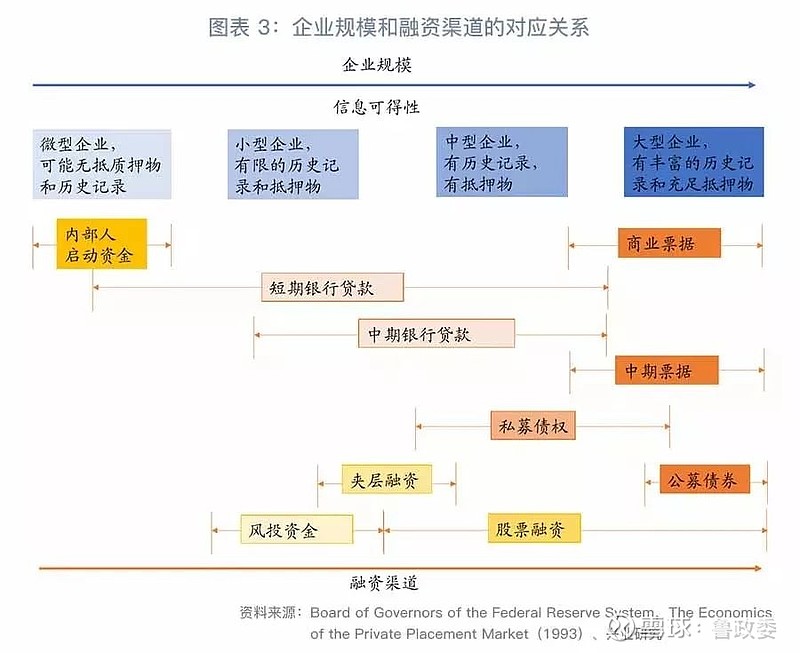

债券市场为企业提供了更为广阔的融资渠道,企业可以通过发行不同期限、不同利率的债券,满足不同投资者的需求,企业还可以通过债券市场的创新产品,如可转债、资产支持证券等,进一步拓展融资渠道。

3、优化负债结构

企业通过债券融资可以优化负债结构,调整短期和长期负债的比例,短期负债具有成本低、灵活性高的优点,但风险较大;长期负债则具有稳定性强的优点,但成本相对较高,企业通过发行债券,可以根据自身情况调整短期和长期负债的比例,以实现负债结构的优化。

4、提高财务稳健性

债券市场对企业的财务状况和信用状况具有较高的要求,企业通过债券市场融资,需要不断提高自身的财务稳健性和信用状况,这有助于企业在其他融资渠道中获得更高的信誉度,提高整体融资能力。

五、企业如何通过债券融资优化资金结构的策略建议

1、制定合理的债券发行规模

企业应根据自身实际情况和市场环境,制定合理的债券发行规模,发行规模过大可能导致企业负担过重,影响企业的正常运营;发行规模过小则可能无法达到预期的资金筹集效果。

2、选择合适的债券品种和期限

企业应根据自身需求和市场环境,选择合适的债券品种和期限,不同品种和期限的债券具有不同的风险和收益特征,企业应综合考虑各种因素进行选择。

3、提高财务稳健性和信用状况

企业应不断提高自身的财务稳健性和信用状况,以在债券市场中获得更高的信誉度,企业应规范财务管理,加强信息披露,提高透明度,树立良好的企业形象。

4、加强风险管理

企业在通过债券融资优化资金结构的过程中,应加强风险管理,企业应建立健全风险管理体系,对债券市场风险进行实时监测和预警,确保企业资金安全。

企业通过债券融资优化资金结构是一种有效的手段,企业应充分利用债券市场优势,制定合理的债券发行策略,提高财务稳健性和信用状况,加强风险管理,以实现企业的可持续发展。

浙ICP备16014136号-1

浙ICP备16014136号-1

还没有评论,来说两句吧...