税收制度在调节社会财富再分配方面发挥着重要作用。通过征收税款,政府能够收集社会经济活动产生的财富,并通过支出进行再分配,以实现社会公平和经济稳定。税收制度通过累进税率等机制,对贫富差距进行一定程度的调节,促进社会公平。税收还能引导企业和个人的经济行为,推动社会经济的可持续发展。完善的税收制度对于实现社会财富的公正再分配至关重要。

本文目录导读:

税收制度作为国家政策的重要组成部分,对于社会财富的分配具有重要影响,税收不仅关乎国家的财政收入,更是社会财富再分配的重要手段,通过制定合理的税收制度,政府能够调节社会收入差距,促进社会公平与和谐,本文将从税收制度的角度出发,探讨社会财富的再分配问题。

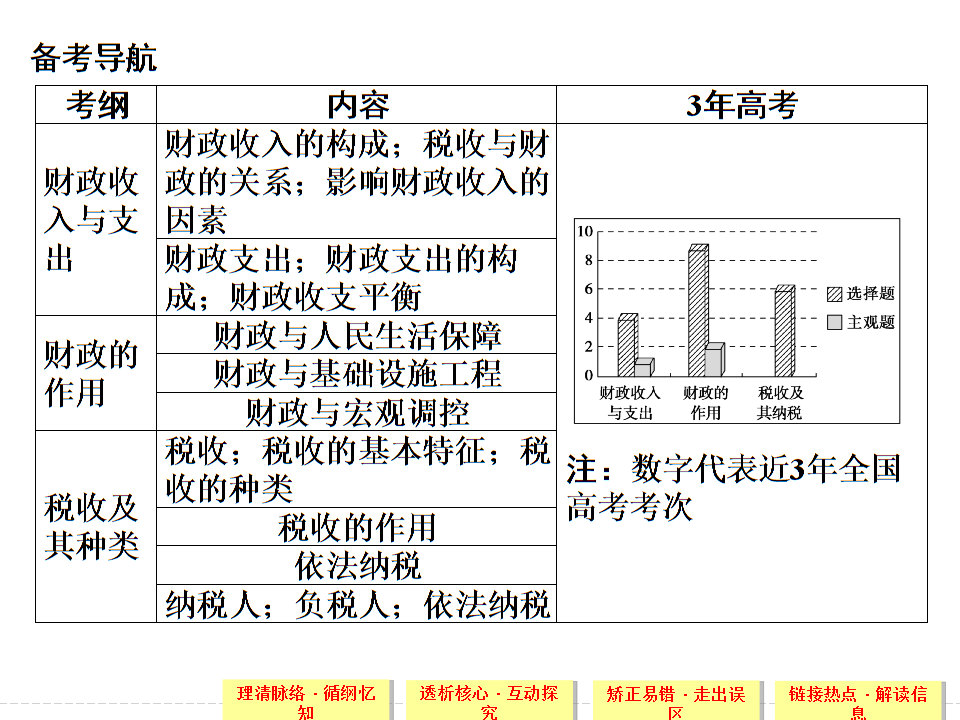

税收制度的基本功能

税收制度是国家为了实现宏观经济调控和社会公平而制定的一种经济制度,其基本功能包括:

1、财政收入功能:税收是国家财政收入的主要来源,为政府实施各项政策提供资金支持。

2、调节收入分配:通过累进税率等税收政策,税收可以缩小贫富差距,实现社会财富的再分配。

3、引导资源配置:税收可以通过差别税率等方式,引导企业和个人在投资、消费等方面的行为,从而实现资源的优化配置。

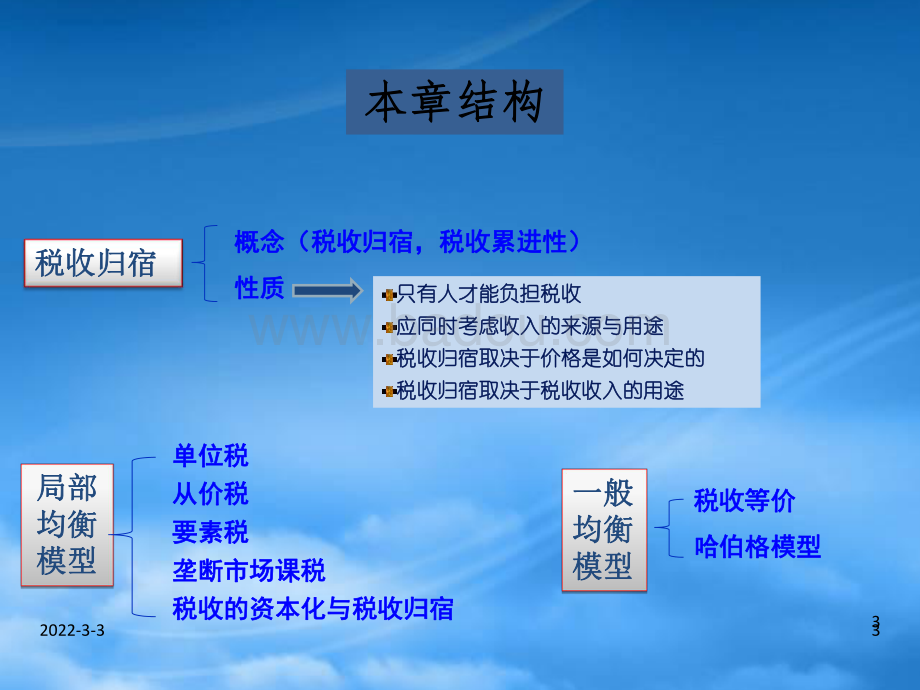

税收制度在社会财富再分配中的作用

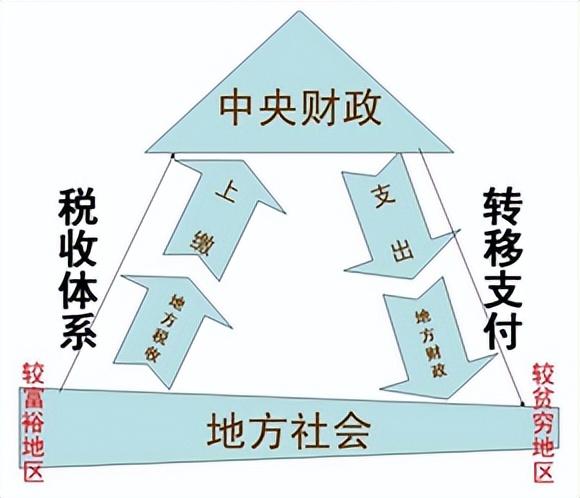

1、缩小收入差距:通过个人所得税、房产税等税种,对高收入群体征收较高比例的税收,对低收入群体实行税收优惠,可以缩小收入差距,实现社会公平。

2、促进资源公平分配:税收制度可以通过调整不同行业的税率,引导资源向有利于社会发展的行业流动,从而实现资源的公平分配。

3、支持社会保障事业:税收收入用于支持社会保障事业,为弱势群体提供基本生活保障,进一步促进社会财富的再分配。

税收制度在社会财富再分配中的挑战与对策

1、税收制度设计难度:如何制定合理的税收制度,既保证国家财政收入,又实现社会财富的再分配,是一个难题,需要综合考虑经济、社会、政治等多方面因素。

2、税收征管效率:提高税收征管效率,防止税收流失,是确保税收制度在社会财富再分配中发挥作用的关键。

3、纳税人意识:提高纳税人的纳税意识,营造良好的税收环境,有助于税收制度的顺利实施。

4、对策建议:

(1)优化税收结构:根据经济发展和社会需求,调整不同税种的税率和征收范围,实现税收的公平与效率。

(2)加强税收征管:提高税收征管的科技含量,加强税务部门的执法力度,防止税收流失。

(3)提高纳税人意识:加强税收宣传和教育,提高纳税人的纳税意识和法律意识。

(4)完善社会保障制度:将税收收入更多地用于社会保障事业,为弱势群体提供基本生活保障,促进社会和谐与稳定。

案例分析

以某国的税收制度改革为例,该国税改通过调整个人所得税税率和征收范围,加大对高收入群体的税收征收力度,同时实行一系列税收优惠政策,支持低收入群体和弱势群体,该国税改还通过调整行业税率,引导资源向有利于国家发展的行业流动,这些措施有效地缩小了收入差距,实现了资源的优化配置,促进了社会财富的再分配。

税收制度在社会财富的再分配中发挥着重要作用,通过制定合理的税收制度,政府可以调节社会收入差距,促进社会公平与和谐,税收制度的设计与实施面临诸多挑战,为了提高税收制度在社会财富再分配中的效果,需要优化税收结构、加强税收征管、提高纳税人意识并完善社会保障制度,通过不断完善税收制度,我们可以更好地实现社会财富的再分配,促进社会的公平与和谐。

浙ICP备16014136号-1

浙ICP备16014136号-1

还没有评论,来说两句吧...